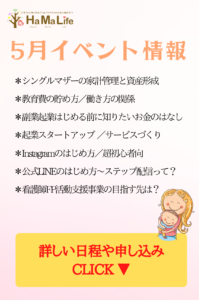

目次

『年末調整』や『確定申告』って毎年のことなのに、言葉になじみがないぶん難しいと感じる人が多いかと思います。

私も毎年やっていることだけどよくわからず、「とりあえず、書いておけば後から少し戻ってくるんだな」くらいの認識でした。

所得の『控除』とは家族などが多かったりで家計の負担の多い家庭から、税金の負担を軽くしましょう!という制度です。

この控除って所得税や住民税に影響するんですよね。

ということは、

保育料や国民健康保険税などにも影響してくるものなので、実はとても重要な部分なんですね!

共働き家庭だと、とくに保育料って高くなってしまいますよね。

『保育料』少しでも安くしたいと思いませんか?

控除できる項目が多いほど、保育料が安くなるかもしれません!

そして、産休、育休中のママも実は減らせるかもしれませんよ♪

なので、この機会に仕組みを理解してみましょう(*^-^*)

控除の仕組み

『控除』は税金の金額を計算するための、『収入額(所得)』 を減らすことができます。そのため、結果的に納める税金の金額が少なくなるというシステムなんです。

ただし、控除額がそのまま税金の金額から減るわけではありませんのでご注意ください。

1、1年間に得た収入『所得』から『所得控除』各種で出た金額を引きます。

2、上記で計算された『課税所得』に対して、金額に応じた『税率』がかけられます。

3、所得税、住民税が決まります。

そもそも所得控除ってなに?

所得控除と言われると、この時点で「難しい!!」と思ってしまうかもしれませんが、よく聞いたことがある『配偶者控除』『医療費控除』『生命保険料控除』などが所得控除の1つなんです。

でもその他にも実は、控除できる項目ってたくさんあるんです。全部で14項目もあるんですよね。

簡単に書くとこんな感じ?

・基礎控除:全員が対象

・配偶者控除:扶養している配偶者がいる場合

・配偶者特別控除:扶養している配偶者の収入に応じて金額が変る

・寡婦(夫)控除:ひとり親の場合

・扶養控除:16歳以上の扶養している親族がいる場合

・障害者控除:特定の障害をもっている場合

・勤労学生控除:学生の場合

・生命保険料控除:支払った生命保険・医療保険・介護保険・個人年金保険料の一部

・社会保険料控除:支払った健康保険、年金などの全額

・地震保険料控除:支払った地震保険料の一部

・小規模企業共済等掛金控除:支払った保険料の全額

・医療費控除:支払った医療費

・寄付金控除:特定の場所に寄付をした場合

・雑損控除:資産が災害、窃盗、横領によって損害を受けた場合

聞いたことありますか?

どれくらい控除になるとかというと・・・

所得税と住民税では微妙に控除される金額が変ってきます。

例:総所得(源泉徴収票の支払い所得)が300万円だとします。

・配偶者は育休中で収入は120万円/年

・子どもは1歳、5歳、16歳

・他に扶養親族なし

・障害なし

・生命保険が新制度のもの合せて10万円/年支払いあり。

・個人年金保険、新制度のもの10万円/年

・社会保険料は合わせて45万円くらい

・ふるさと納税を40,000円分した

という場合

基礎控除が(所得税38万円/住民税33万円)

育休中でも、収入が120万円だったので、配偶者控除(38万円/33万円)の適応になります。

扶養控除は16歳以上の子どもに対して一般扶養控除が受けられるので、(38万円/33万円)

生命保険料控除は80,001円以上の支払いは一律控除額上限となるため、一般生命保険が(4万円/2.8万円)個人年金保険(4万円/2.8万円)

寄付金控除は40,000円-2,000円=38,000円(所得税)

となるので、

所得税は合わせると125万8000円

住民税は104万6,000円

控除することができます。

よって、課税対象となる所得金額は

所得税:300万円-125万8,000円=174万2,000円

住民税:300万円-104万6,000円=195万4,000円

となります。

所得税の計算は?

ちなみに、所得税の計算は超過累進税率という計算方法です。

課税所得の金額によって決められている税率はバラバラなのでややこしいのですが、計算方法は下記の通りになります。

① 課税所得が0~195万円までの部分は所得×5%

② 課税所得が195~330万円の部分は所得×10%

③課税所得が330~695万円の部分は所得×20%

④課税所得が695~900万円の部分は所得×23%

⑤課税所得が900~1,000万円の部分は所得×33%

というように、所得の金額によって税率が変ってきます。

例えば

所得控除をせずに300万円に税金がかけられるとすると、①②が対象になります。

9万7,500円+(300万円-195万円)×10%

9万7,500円+10万5,000円

=20万2,500円

税金の金額は約20万円となります。

そこで、先ほどの控除分をひくと、

課税対象となる所得は174万2,000円だったので①のみが対象になります。

174万2,000円×5%=8万7,100円

税金の金額は約9万円となります。

この例で見てみると控除があるかないかでは11万円も変ってくるということです。

住民税はどんな計算?

住民税(地方税)は所得割と均等割の2種類の税金負担があります。

所得割とは課税対象の所得に10%かけた金額になります。

均等割とは都道府県民税として1500円、市町村民税として3500円(2023年まで)ひかれます。

先ほどの事例で計算してみると

控除前は

所得が300万円なので、

300万円×10%+1,500円+3,500円

=30万5,000円

になります。

所得控除の適応後は

300万円-控除104万6,000円=195万4,000円で、

課税対象の所得が195万4,000円だったので、

195万4,000円×10%+1,500円+3,500円

=20万400円

となります。

節税はどんなメリットがある?

例えば、保育料は住民税(所得割額)の金額を元にきまるので、対象金額の範囲(階層)がもし1つずれると毎月の保育料が5,000円くらい変ることがあります。そうすると年間では60,000円変ります。

個人年金を利用すると、今すぐの資産にはなりませんが、節税しつつ自分の将来の資産作りもしっかりできるので、お得ということになります!

*所得税が減る

*住民税が減る

*保育料が減る

*年金(資産)が増える

いいことだらけですね(*^-^*)

ちょっと計算が多かったので

難しいと思うかもしれませんが、要は

『控除できるものはもれなく控除しましょう!!』

『個人年金やふるさと納税などで節税することで、保育料の減額につながるかも!?』

ということです(*^-^*)

少しでもお役に立てましたら嬉しいです♪

_1125×1694-199x300.jpg)